こんにちは。

今日もお金の勉強をして資産形成に繋げていきましょう!

ETFという名前だけで、拒絶反応を起こす人が多そうですが、

そんなETFのあれこれについて、解説していきます。

お金の知識として知っておくと、今後の資産形成に役立つかもしれません!?

お金に縛られない自由を求めて資産形成中の20代会社員が自身の経験をもとに、資産形成のノウハウやお金の知識について発信している著者が執筆しています。

・20代会社員

・社宅一人暮らし

・20代1000万円達成

・積立投資:持株会5万/オルカン10万

・高配当株や個別株を不定期にスポット買い

私も投資を始めてやった時には、ETFなんかちょっと聞いたことあるかな?程度の知識しかありませんでした。

しかし、しっかりと自分で考えて投資をする上で、いろんな投資商品について知っておく必要がります。

今回は、ETFのあれこれについて理解を深めていきましょう。

ETFとは

ETFについて

ETF(Exchange Traded Fund)は、証券取引所に上場している投資信託(上場投資信託)のことを言います。

いろんなETFがありますが、

株式市場を広く網羅しているインデックス(市場平均)に投資することができます。

例えば、日経平均に連動するETFであれば、日経平均を構成する225銘柄を一気に買うのと同じポートフォリオを簡単に持つことができます。

もちろん、世界株式や債券などもあり、幅広いものを簡単に買うことができます。

また、売買も株式と同様にできるため、取っ掛かり安いいのではないでしょうか。

ETFは株の新しい銘柄の1つであると捉えると考えやすいと思います。

ETFの利点

・初心者でも簡単に分散投資できる

・投資信託に比べてコストが安い

・投資先の種類が多い

ETFでは、インデックスとして特定の市場の値動きに追従するようにパッケージ化されています。

そのため、少ない資金で、市場全体を購入したのと同じポートフォリオを簡単に再現することができます。

ETFを買うだけで、株式を1銘柄購入する手間で、市場全体を購入できるのはとても魅力的で、分散投資によってリスク分散させることができます。

維持費(信託コスト)も、0.1%~0.2%と安く抑えることができます。

例えば、全世界株式の平均利回りは7 %と言われていますが、そのうちコストが0.2 %だけ済むのであれば、安いものなのではないでしょうか。

少ないコストを支払うことで、信託管理やリバランスを自動的に行うことができ、手間がかかりませんね。

さらに、ETFは200銘柄以上の種類があります。

日経平均に基くものから、S&P500のような海外指数、原油や金の値動きに連動するものもあります。

株や債券、安全資産である金の資産配分を簡単に調整することができます。

以下で、その種類の詳細を見てみましょう。

ETFの種類

ETFでは、200銘柄以上の種類があります。

その区分けを簡単に示したものが以下の表です。

| 国内 | 海外 | |

| 株式 | 日経平均、TOPIX など | S&P500、新興国株式、全世界株式 など |

| 債券 | 国内債券 | 海外債券、新興国債券 |

| ブル型 | 日経平均ブル2倍 | NYダウブル など |

| ベア型 | 日経平均ベア2倍 | NYダウベア など |

| 商品 | 原油、金、プラチナ など | |

| その他 | 国内REIT | 海外REIT、VIX指数(恐怖指数) |

大まかに分類するとこのようになります。

本当にいろんな種類がありますね。その中にも、運営会社によって数種類も分かれます。

例えば、国内-株式の「日経平均」に連動するETFと言っても、

・iFreeETF 日経225

・NEXT FUNDS 日経225

・MAXIS 日経225

などなど、様々存在します。

価格が違えば、分配金の利回りや信託報酬の額も違います。

そのため、選ぶ際には、よく比較して決めるようにしましょう!

株式

ニュースなどでも紹介されるのが、国内や海外の株式指数に連動するETFですね。

日銀や国が購入することもあるため、取引額が大きく、資産規模も1兆円を超えるものもあるなど大規模なものが多いです。

海外投資へもETFを通じて簡単に投資することができるので、参入のハードルが下がりますね。

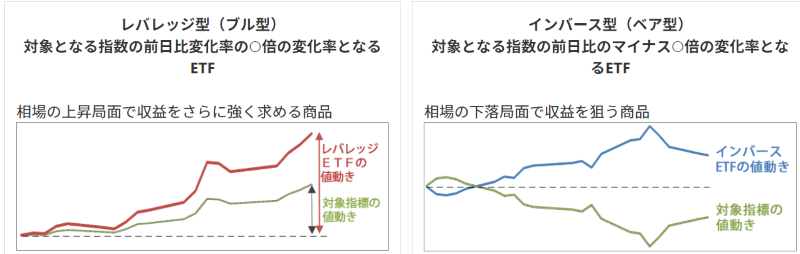

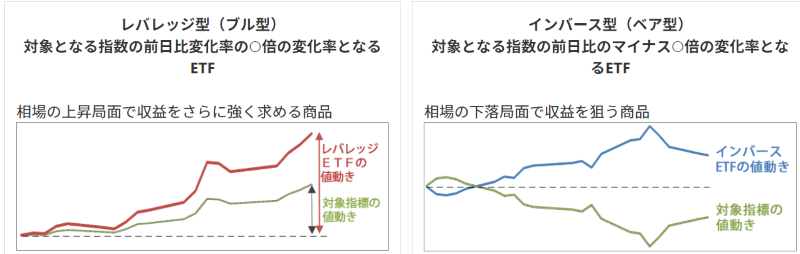

ブル型・ベア型

ブル型は「レバレッジ型」、ベア型は「インバース型」とも呼ばれます。

本来は、ETFは株価指数などに対して単純に連動するシンプルなものでしたが、

値動きの2倍や逆の動きをするようなETFもあります。

ここでは詳しく述べませんが、金融庁も注意喚起している投資商品のため、

投資対象から離れるようにしましょう。

以下の記事でブル型・ベア型に関して詳しく解説していますので、気になる方はこちらをご覧ください。

商品など

株式だけではなく、「原油」「金」の物の価格に連動するETFから、「REIT」のような不動産に連動するETF、「VIX指数」のような市場の混乱や恐怖に連動するETFもあります。

商品では、別名:コモディティ とも呼ばれています。

ニュースでよくあるのは、原油や金・銀、とうもろこしなどの穀物の価格もあります。

実際の「物」を購入しなくても、簡単に投資できるのがコモディティETFの特徴です。

ETFの価格は3つある?

ETFの金額の決まり方には、3種類あります。

・市場価格 :取引市場で取引される価格

・基準価格 :純資産を基に算出される理論価格

・インディカティブNAV :純資産の現在値に基く理論価格

一つの商品に対して、価格が3つあるのは異様かもしれませんね。

市場価格

一般の株式と同様に、需給の関係によって売買価格がリアルタイムに変化します。

市場の買い手が多ければ、金額が上がりますし

売り手が多ければ、金額は下がります。

市場価格を見ることで、気配値と呼ばれるどのくらいの金額で売買できそうかの価格を知ることができます。

基準価格

1日1回、ETFも基準価格(基準価額)を算出します。

大体20時くらいになると、そのETFのポートフォリオの純資産を計算し、その日の口数で割った資産の時価評価額を計算します。

ETFも投資信託の一種であるため、基準価格を公表するルールなのですね。

実際にその価格で売買できるわけではありません。

往々にして、市場価格と乖離がある場合がほとんどです。

ETFを購入する時には、実際の時価評価額である「基準価格」を参考にして購入するようにしましょう。

インディカティブNAV

基準価格が1日1回算出するのに対して、

ザラ場では、価格変動によって基準価格が変化します。

そこで、市場の変化を加味して、取引時間中に15秒に1回算出されるのが、「インディカティブNAV」です。

現在値の資産総額から算出されるので、その時間における基準価格ともいえるでしょう。

ただし、信託コストなどは含まれていませんので、注意が必要です。

コラム:マーケットメイク

市場価格と基準価格が乖離する話をしましたが、

この乖離を防ぐシステムが「マーケットメイク」と呼ばれる存在です。

流動性が低い市場では、突然の大きな売り買いによって価格が乱高下してしまします。

そこで、マーケットメイクが売り手・買い手となることで、流動性を確保して、価格を理論値から乖離しないようにします。

・株式では、

発行済み株式数に対して、需給によって価格が変動する

・ETFでは、

基準価格を基準に、需給によって株数(口数)が変動する

マーケットメイクのおかげで、株数は変化するが、価格を乖離させないようにしているのですね。

つまり、マーケットメイクがETFの価格を保っている仕組みになっていると言えるでしょう。

まとめ:ETFについて

今回は、ETFのについて話してきました。

概念として難しいところもあったかと思いますが、

取引の仕方は株式と同じであり、個人投資家でも簡単に投資することができます。

簡単に分散投資できる点では、とても優れたものと言えるでしょう。

お金の知識の幅を広げて、資産運用を加速させていきたいですね。

以上、最後までお読みいただきありがとうございました。

コメント