毎日投資の勉強をしていきましょう。

投資の10箇条の1つ目である「収入以下で生活する」について解説していきます。

世界中で普遍的な投資原則についてよく学び、実践しましょう!

お金に縛られない自由を求めて資産形成中の20代会社員が自身の経験をもとに、資産形成のノウハウやお金の知識について発信している著者が執筆しています。

・20代会社員

・社宅一人暮らし

・20代1000万円達成

・積立投資:持株会5万/オルカン10万

・高配当株や個別株を不定期にスポット買い

お金の使い方「節約スキル」の重要性について解説していきます。資産形成を進めるうえで、一番重要なのは資金力。

改めて、収入以下で生活し、余剰金を投資できるように意識していきましょう!

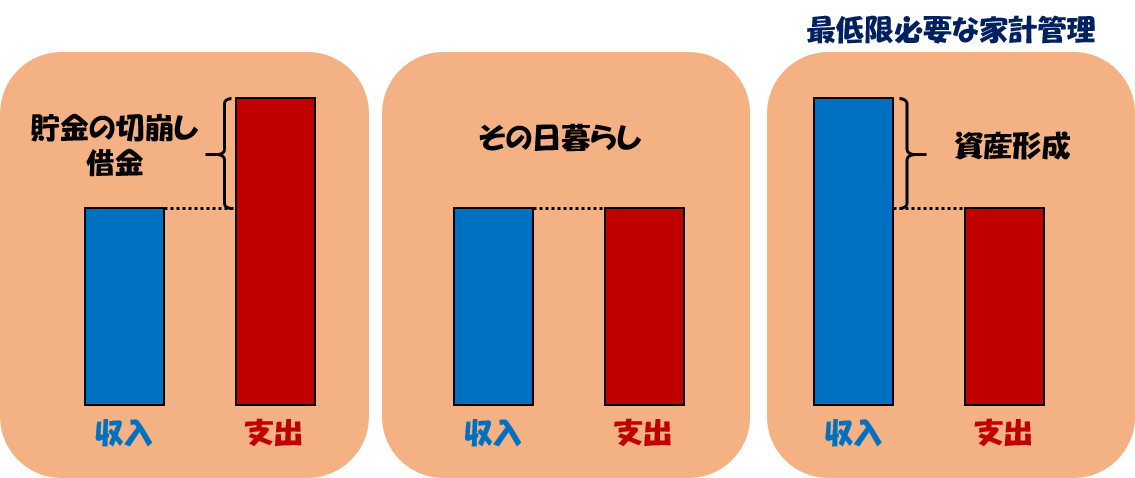

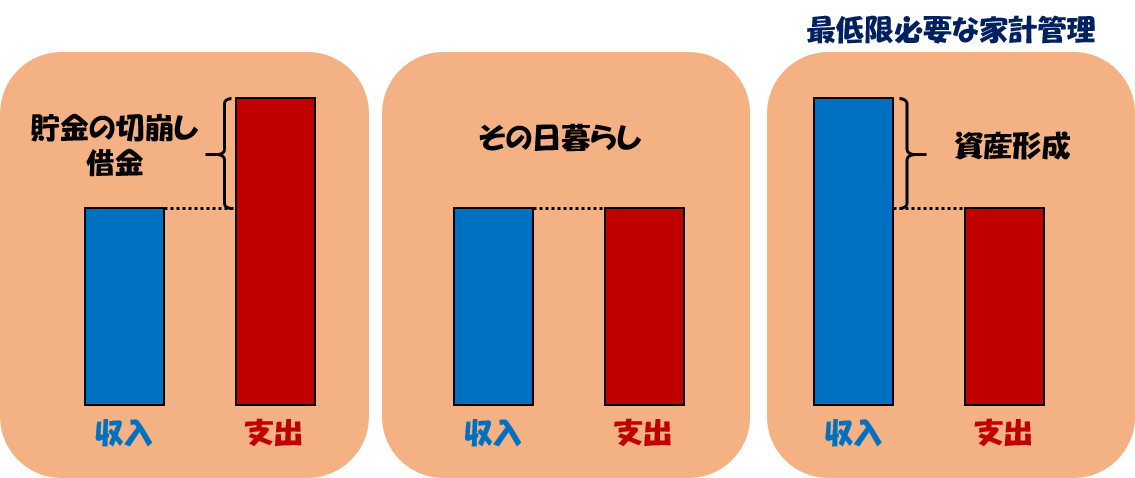

投資資金を確保するには、「収入>支出」の余剰金を増やすしかない

収入>支出に代わるものはない

健全な投資を考えるときに最も重要なのは、資金を入金するために必要な生活余剰金を増やすことです。そのためには、毎月の支出を節約して十分なお金を作るしかありません。

ここで大切なのは、「健全な投資」であることを考えなければなりません。例えば、宝くじやパチンコ・競馬などのギャンブルで手元資金を増やそうと考えてはいけません。万人に再現性高くおすすめできる手法ではないですし、期待値も元本を遥かに下回る確率しかありません。

FIREを目指す上で、盤石な資産形成をするならば、「収入>支出」の家計状況を続ける必要があります。

収入より支出を減らせば、月末にはお金が残ります。この生活余剰金は、生活防衛費として使用できる他、必要な生活防衛費を上回った分を投資のための資金として活用することができます。

収入>支出の状況を作るには

収入の方が支出より多い状況を作り、投資資金を確保するためには、

①収入を増やす

②支出を減らす

必要があります。

その中で真っ先に取り組みやすいのが、②支出を減らす、ことですね。

自分の収入を下回る生活を送るために何をしなければならないのかをぜひ考えていきましょう!

家計管理を行う

家計簿をつける

支出を減らすために一番大切なのは、自身の家計状況を把握して、目指すべき家計状況を見据えることです。

自分のキャッシュフローが分からなければ、貯蓄目標に対してどのくらい改善・行動しなければいけないのかが分かりません。キャッシュフローを把握するのに、家計簿をつけることが役立ちます。

収入から逆算して、目標となる支出額を決め、支出をコントロールできるようになれば、目標の貯蓄を進めることができるでしょう。ちなみに、おすすめの収入に対する貯蓄率は25%です。(理由は後述します)

また、家計簿を続けるために、今では口座・クレジットカード連携の家計簿アプリがあります。事細かに記録する必要はないので、楽して手抜きしながらもしっかりと自身の家計を把握し続けましょう。

過大な借金・負債をしない

支出の中でも、固定費が占める割合が大きいです。固定費の中でも、借金や負債は最も資産形成への足枷となります。

例えば、車のローンでは4%程の金利がかかります。もし300万円のローンを組んだとすると7年で350万円を総額で払わなければなりません。50万円も利息を多く支払わなければならないのです。

ただし、住宅ローンは金利が安く、税金が控除されるため、ここでいう避けなければいけないローンには含みません。とはいえ、支出を抑える必要はあるため、借入額には十分に検討して決めるようにしましょう。

必要なものと欲しいものの区別をする

支出を抑える上で必要なのが、支出に対する考え方です。

例えば、必要なものと欲しいものの違いは何でしょうか。

アマゾンセールの時に、とりあえず安いから買った物は本当にセール品で得した部類の入るのでしょうか。答えは必ずしもYESではありません。もしかすると、セールがなければ、そもそも買わずに済んだかもしれません。買わなくても良いものをセールだからといって買えば、いくら割引されていても正味支出が増えたことになります。

しっかりと、必要だから買うのか、欲しいものだから一旦考える時間を置くのか、良く考えてほしいと思います。

散財している人の真似をしては、一生貯蓄できません。お金を使うことによって上がる幸福度にも限界があります。一方で、お金を使わなくても生活の質や幸福度を下げないことも工夫次第で可能です。

自分にとって、何が幸福度に直結するのかを振り返って、今後の支出への基準としてみてください。

収入>支出の最終的なゴールについて

では実際に、支出を減らして生活余剰金を作った時の最終的な節約目標について解説していきたいと思います。

ウェイド・プファウ博士の研究によると、図のような収入に対する貯蓄割合が必要となります。

例えば、株式60/債権40の資産ポートフォリオで30年間入金し続けて運用したとすると、退職後30年間70%の生活費で生活するために必要な最低貯蓄率は、収入の23.27%となります。つまり、収入の25 %を30年間毎月投資することで、退職後の30年間にあたる老後資金を蓄えることができます。

だからこそ、少ない金額でもよいので、若いうちから資産形成することで、将来の大きな富を得ることができます。

また、支出削減の目安は、必要な期間にもよりますが、25 %以上は欲しいところです。

まとめ:収入以下で生活すること

資産形成の第一歩として、収入以下で生活すること、手元に残った生活余剰金を投資することで資産形成することを学びました。

生活余剰金を増やすには、収入>支出の状況を作るしか道はないこと。

そのためには、支出を抑えることから始めてほしいと思います。

支出を抑えるには、家計簿をつけること・負債や借金をしないこと・支出に対する考え方を改めること、が必要です。

また、支出削減の目標として、貯蓄率25 %を目指してください。(多ければ多いほど資産形成スピードが上がります)

以上、最後までお読みいただきありがとうございました。

コメント